Россия готовится к принудительной конвертации долларов

С 13 марта 2023 года доллары, евро и любую другую иностранную валюту разрешат принудительно конвертировать в рубли. Об этом говорится в свежих правилах обслуживания брокера «Финам». Другие финансовые организации, в том числе банки, тоже могут внести изменения в правила. Ведь ЦБ де-факто разрешил принудительную конвертацию валюты в рубли.

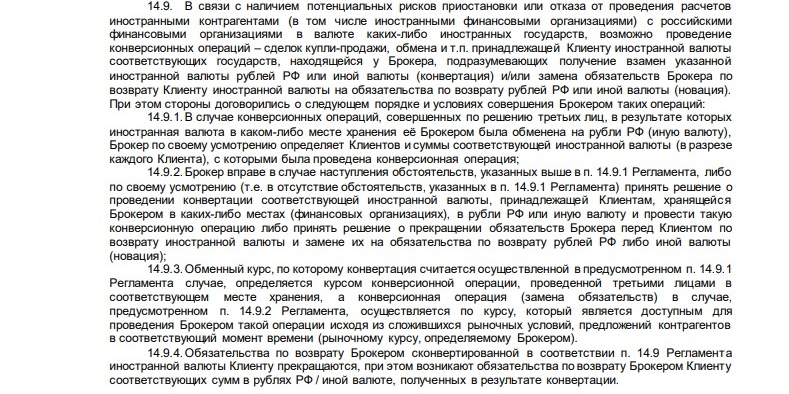

Выдержка из нового регламента брокера «Финам». Фото: «»

Выдержка из нового регламента брокера «Финам». Фото: «»

С 13 марта 2023 года у брокера «Финам» изменится регламент обслуживания. В новую версию документа включены правила принудительной конвертации иностранной валюты в рубли.

Брокер сможет применить пункт регламента о принудительном обмене валюты, если зарубежные компании приостановят или откажутся проводить расчёты (как это бывает, когда вводят санкции). Условия принудительной конвертации таковы:

- брокер сможет устанавливать, какую часть валюты нужно конвертировать;

- конвертация возможна как в рубли, так и в иную валюту;

- обменный курс будет устанавливаться как брокером, так и организацией, прекратившей обслуживание.

Другими словами, брокер «Финам» подготовил себе почву на случай проблем, которые с завидной регулярностью возникают из-за санкций. Причём не исключено, что правила обслуживания перепишут и другие российские брокеры, банки.

Осенью 2022 года председатель ЦБ Эльвира Набиуллина заявила, что финансовые организации могут принудительно конвертировать иностранную валюту в рубли. Но они должны выполнить два условия:

- заранее предупредить клиентов,

- предоставить клиентам возможность отказаться от принудительной конвертации.

Так Эльвира Набиуллина прокомментировала решение брокера «Атон» о принудительном обмене валюты.

По материалам